文丨螳螂观察,作者丨青月

回顾过去的2021年,“元宇宙”俨然成为了整个科技界最火的关键词。

事实上,元宇宙概念真正被资本市场注意到其实是在去年的三月份,全球公认的“元宇宙第一股”Roblox登陆纽交所,点燃了投资者的热情。

近期,不甘落后的港股市场也披露了一份格外“有意思”的招股书,据了解,这份招股书来自于主打AR/VR业务的掌中飞天科技公司,然而它不仅于2021年11月30日更名为飞天云动,而且在此次提交的招股书内更是提及元宇宙两百多次,可见其发力元宇宙的“决心”。那么,聚焦飞天云动,这个公司的“底盘”如何?在国内资本市场还存在很大一片空白的背景下,飞天云动是否可能成为名副其实的“国内元宇宙第一股”?

搭上元宇宙“顺风车”,飞天云动业绩高速增长

飞天云动在资本市场其实并不是一个新面孔。

飞天云动的前身也就是掌中飞天科技,早在2017年就曾以泛娱乐行业在新三板上市,2019年退市后,才逐渐开始瞄准AR/VR内容服务。

不过元宇宙可不是一个好啃的“骨头”,一招不慎或许会导致公司再一次走回退市的“老路”,不过,《螳螂观察》通过拆解飞天云动的招股书发现,起码从基本面来看,这个被视作“国内元宇宙第一股”的企业还是有两把刷子的。

(数据来源:飞天云动招股书;制图:螳螂观察)

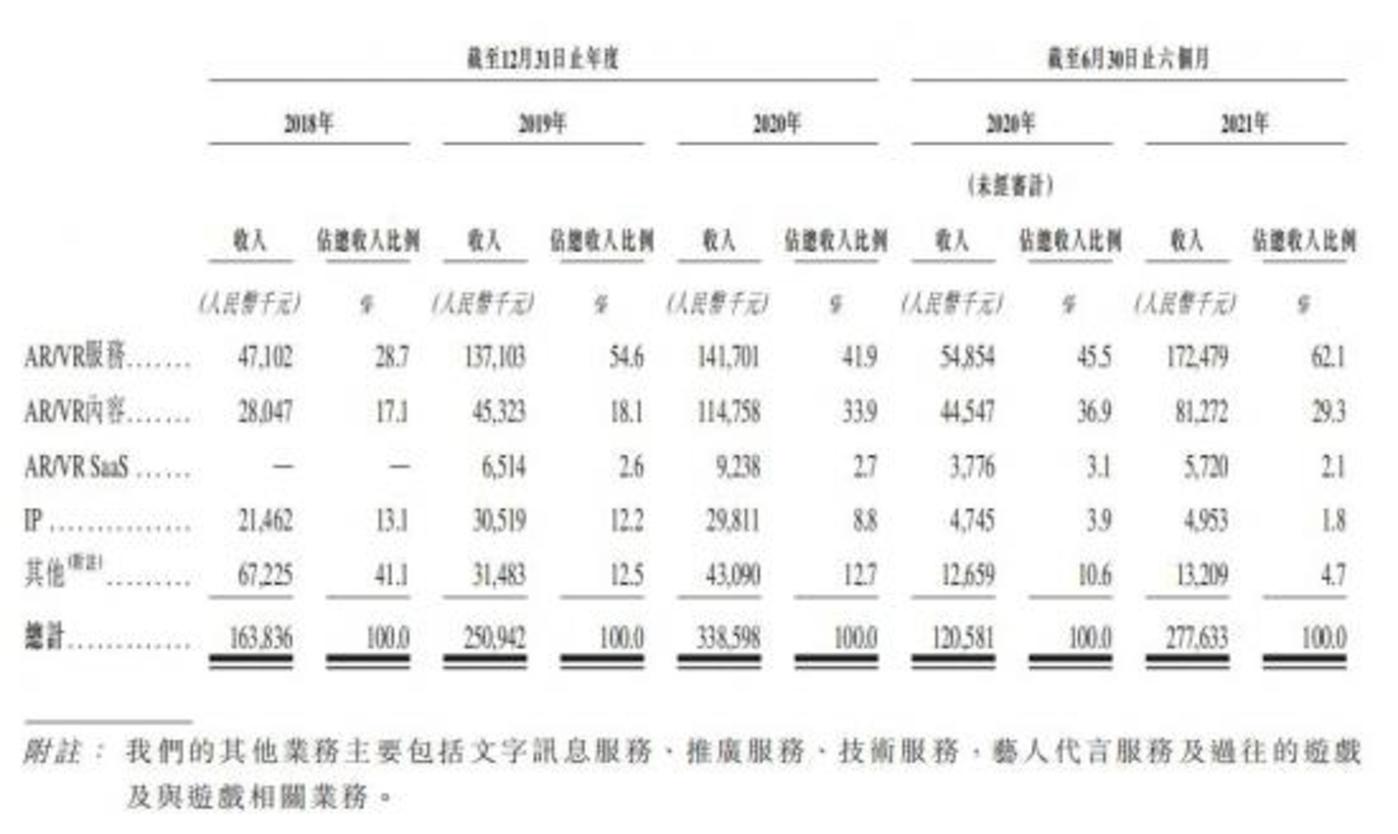

从营收和净利润数据来看,飞天云动的增长速度并不低。据招股书显示,2018年至2020年飞天云动分别录得营收1.64亿元、2.51亿元以及3.39亿元,对应的净利润分别为4709.7万元、4187.9万元以及6160.9万元。

特别是在2021年,上半年由于搭上了元宇宙的顺风车,飞天云动的收入上了一个台阶,高达2.78亿元,同比增长约129.8%,与2019年整年的收入相比还要略高。

(图源:飞天云动招股书)

分业务看,飞天云动主要有四块业务,即AR/VR SaaS、AV/VR内容、AV/VR服务和IP及其他业务。前三大业务的模式可简单概括为:“我开发且帮你用”,“我开发,你来用”,“你开发,你使用”,即通过自身的服务、内容和平台供客户使用,客户可实现营销、终端用户体验和构建场景等服务,公司从而向客户收取费用。

从招股书来看,AR/VR服务业务报告期内的收入分别为4710.2万元、1.37亿元、1.42亿元和1.72亿元,占比分别为28.7%、54.6%、41.9%和62.1%。

毛利率方面,AR/VR SaaS业务于2019年至2020年毛利率分别为50.5%、52.9%,2021年上半年毛利率为53.1%。AR/VR内容于2018年至2020年毛利率分别为46.1%、47.9%、47.2%,2021年上半年毛利率为51.0%。AR/VR服务于2018年至2020年毛利率分别为12.3%、21.2%、19.4%,2021年上半年毛利率为21.5%。综合来看,AR/VR SaaS业务与服务业务称得上是飞天云动的两大“基石”。

以收入计算,飞天云动2020年在国内AR/VR内容市占率排名第一,达到2.3%;在AR/VR服务市场中市占率同样位居首位,占比12.6%。

粗略的从招股书数据来看,选择发力AR/VR内容服务的飞天云动基本面还是比较稳固的,营收、净利和毛利等数据也呈现上涨的趋势,但“瑜”不掩“瑕”,透过这份招股书,《螳螂观察》发现公司仍存在一定的隐患与风险。

成本高企、研发不继,飞天云动的顽瘴痼疾尚未破除

风险之一则在于飞天云动的营收背后写满了“依赖”二字,一是依赖大客户,二是依赖单一业务。

从招股书中可以看到,2018年至2020年及2021年上半年,飞天云动的AR/VR服务、AR/VR内容、AR/VR SaaS三项业务产生的收入分别为7510万元、1.89亿元、2.66亿元以及2.6亿元,分别占同期总营收比重的45.9%、75.3%、78.5%及93.5%。

前五大客户占比约47.4%、46.1%、38.5%及42.1%,公司的五大供应商分别占公司总收入成本约50.8%、49.9%、41.1%及49.5%。

过于依赖单项业务和大客户势必会导致企业承担的风险激增,一旦未来行业发展不景气,业务很容易走下坡路,同时随着竞争日益激烈,竞争对手开出更有吸引力的价码,大客户也不是没有流失的可能。

(数据来源:飞天云动招股书;制图:螳螂观察)

其次,高企的流量成本对飞天云动来说也会是未来不小的一个负担。

据招股书披露的数据显示,2018-2020年及2021上半年,飞天云动的流量获取成本分别为0.513亿元、1.153亿元、1.384亿元、1.445亿元,同期总收入成本占比高达53.7%、65.6%、59.2%、74.4%。在2021年上半年,飞天云动的流量获取成本就已经超过2020全年。此外,飞天云动的整体分销和销售开支也不断增加,2018-2020年分别为80万元、550万元、730万元。

随着这两年互联网红利渐渐“褪色”,比起几年前十几块、几十块的获客成本,现在动辄几百上千的费用已经让不少公司开始“望而却步”,转而挖掘起自家的私域流量池,但可以确定的是,在“后流量”时代,飞天云动如果无法尽快合理的管理流量成本,那么其利润也将进一步被流量“侵蚀”。

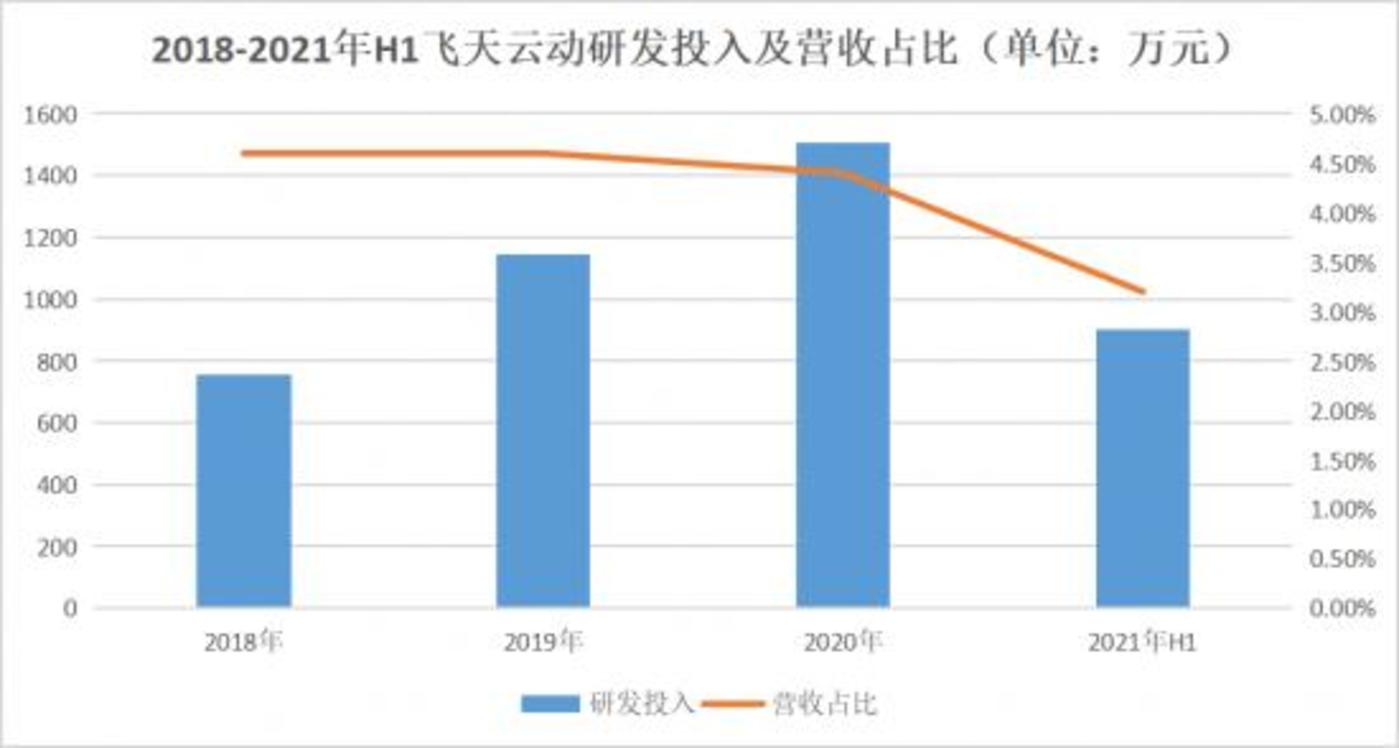

最后的风险则体现在研发上,据华为2020年年报透露,其全年研发投入占销售收入15.9%;阿里在2020年全球投资者大会上披露,技术研发投入每年超人民币1000亿;腾讯2020年研发人员占比68%,研发费用率长期稳定7.50%左右。

(数据来源:飞天云动招股书,制图:螳螂观察)

反观飞天云动在研发上的投入多少有些“微不足道”,2018年、2019年、2020年以及2021年上半年,飞天云动研发投入分别为758万、1142万、1504万元以及901万元,分别占当期收入的4.6%、4.6%、4.4%及3.2%。连5%都不到的研发费用的“衬托”下,飞天云动想要以“国内元宇宙第一股”敲开港股的大门,目前看来很难有投资者会愿意“买单”。

仍存在诸多不确定性,元宇宙或许难成飞天云动的“长期饭票”

虽然说现阶段的飞天云动依赖单一业务和大客户、流量成本高企但研发投入不足,但从招股书来看,其为元宇宙业务绘画的蓝图是令人心动的。

其不仅号称中国元宇宙场景应用层(或AR/VR内容及服务市场)的领先供应商,还宣称已开始建立自身的元宇宙平台——飞天元宇宙,其TO B可以为企业提供优质服务,TO C可以打造平台型社交关系网,TO D能够为开发者提供沃土,不过,最终目的都是让客户有能力与虚拟商务空间的客户自行展开商务合作。不过在《螳螂观察》看来,现阶段的元宇宙或许“带不动”飞天云动。

其一,游戏一直被视为当下离元宇宙最近的产品形态,而飞天云动作为一家游戏起家的公司,在搭建元宇宙平台上或许有一定的势能优势。

但事情并没有这么简单,早期飞天云动产生收入的产品主要为休闲益智类、跑酷竞速类、动作射击类单机游戏,包括《飙车之神》、《爱丽丝仙境消消乐》、《战地枪神》、《划线法师-加强版》、《星际武装》,至今为止,公司的重要软件版权主要都是手游版权,但这些游戏在市场上的知名度不高,对元宇宙平台搭建的作用也极为有限,再加上飞天云动的研发投入不高,使得其对元宇宙的打造看起来缺乏技术支撑。

其二,飞天云动虽然在国内AR/VR内容及服务市场市占率名列前茅,但竞争对手带来的压力却在与日俱增。

据艾瑞咨询数据,按收入计,中国AR/VR內容及服务市场规模在2020年为115亿元,至2021年增长为211亿元,预期2025年将达1028亿元。但目前,这一市场的竞争者已经超过5000家。企查查数据也显示,仅最近三个月内,与AR/VR相关的企业就成立了近400家。

与此同时,按2020年收入计,虽然飞天云动的市场份额以2.3%排名第一,但如招股书所说,在飞天云动之后的A公司市场份额为1.7%,B公司为1.3%,飞天云动并未形成绝对的优势。

不仅如此,国外的Meta(原Facebook)、微软、英伟达,国内的百度、腾讯、阿里、网易等互联网巨头也已经开始在筹建自身的元宇宙基础设施,不管是在技术、人才、资金等方面,都是现阶段的飞天云动望尘莫及的,一旦互联网大厂们盯上其所在的领域,对飞天云动来说,无疑是降维打击。

其三,元宇宙的火热程度虽然有目共睹,但这个科技概念也已经开始受到了监管层的关注。

清华大学新媒体研究中心年内发布的《2020-2021年元宇宙发展研究报告》里指出:目前大规模“元宇宙”的产品化还十分遥远。科幻作家陈楸帆也认为,目前没有一家公司或者一种技术可以涵盖所有“元宇宙”需要实现的全部东西,因为它涉及大量基础设施,并非单一平台,也不是单一应用,目前来看,元宇宙的落地仍有较大的不确定性。

对此,2021年12月23日,中央纪委国家监委也曾发文称,目前部分公司炒作元宇宙概念与真实的元宇宙有较大差异,需要去伪存真、谨慎判断。由于元宇宙概念仍然处于发展初期,存在较大的技术缺口及行业规范或标准,因此具有不确定因素。

所以包括推出虚拟及现实联动模拟经营类“元宇宙游戏”《酿酒大师》,股价飙涨的中青宝、百万年薪招聘元宇宙人才的大富科技等企业都相继收到了关注函或监管函,要求具体说明公司现有主营业务、主要产品与元宇宙概念的关联性。

总而言之,借用人民日报的一句话就是:虽然元宇宙似乎拥有广阔空间和多种可能,但目前还是一个尚未成型的新兴事物。从飞天云动现阶段披露的业绩、元宇宙平台的构建以及其发展背后的隐患与风险来看,或许不宜过早“贴上”元宇宙的标签,毕竟在竞争激烈、监管趋严的大环境下,其研发投入又不给力,如果无法拿出成果,很有可能适得其反,引发资本市场的反感,得不偿失。

本文由早VC·元宇宙世界为您分享,内容源于网络搜集整理,版权归原作者所有,,转载联系作者并注明出处:http://www.zaovc.com/news/806.html